海外FXで利益を出すと税金が発生し、金額によっては確定申告が必要です。

利益に対して一律20.315%が課税される国内FXと異なり、海外FXでは課税所得金額が増えれば増えるほど税率が上がる「累進課税」が適用されているなど、国内FXとは税金の仕組みにも違いがあります。

この記事では、海外FXで税金が発生するタイミングや確定申告の手順、節税方法まで解説していきます。

海外FXをこれから始める方はもちろん、すでに利益を出している方は知っておくべき内容なので、ぜひ最後までお読みください。

なお、実際の税額は収入・経費・他の所得によって大きく変わります。自分のケースで具体的な税額を確認したい方は、「FX税金計算シミュレーション」を活用してみてください。

本記事の監修者は財務コンサルである新井智美様が担当しています。マネーコンサルタントとしての個人向け相談、NISA・iDeCoをはじめとした運用にまつわるセミナー講師のほか、各種金融メディアへの執筆および監修に携わっている。現在年間500本以上の執筆・監修をこなしており、これまでの執筆・監修実績は2,500本を超える。

新井智美様に関するサイト

新井智美様の保有資格の一例

海外FXではいくらから税金が発生するのか解説

海外FXでいくらから税金がかかるのかは、職業によって異なります。

海外FXで税金が発生したら確定申告が必要です。申告を怠ると追徴課税によって負担が増えてしまうので、しっかりチェックしておきましょう。

サラリーマンは海外FXによる年間所得金額20万円以上

サラリーマンなど海外FX以外に給与所得がある場合、給与所得・退職所得を除く年間所得金額が20万円を超えると税金が発生します。

所得金額は以下の計算式で求められます。

所得金額 = 収入 – 経費

所得金額の計算では収入から経費を差し引くことが可能です。例えば、海外FXからの収入が20万円を超えていても、経費が10万円あれば所得は10万円になるので税金は発生しません。

また、海外FXの所得はせどりやアフィリエイトなど他の副業所得金額と合算します。

専業主婦や個人事業主は海外FXによる年間所得金額48万円以上

専業主婦や個人事業主などの非給与所得者は、基礎控除が48万円なので、海外FXによる年間所得金額が48万円を超えると税金がかかります。

所得金額が基礎控除の金額を超えると、超えた部分に対して税金が発生します。

例えば、専業主婦が海外FXで60万円の所得を得た場合、課税対象になるのは基礎控除(48万円)が差し引かれた12万円です。

なお、合計所得金額が2,400万円を超える場合、基礎控除は段階的に少なくなります。

| 合計所得金額 | 控除額 |

|---|---|

| 2,000万円以下 | 48万円 |

| 2,400万〜2,450万円 | 32万円 |

| 2,450万〜2,500万円 | 16万円 |

| 2,500万円以上 | なし |

「所得」とは利益から経費を差し引いたものを指し、所得金額が48万円以下なら確定申告は必要ありません。

新井智美

新井智美収入が海外FXのみで所得が48万円以下のときは、本文でも解説しているとおり確定申告は不要です。

ただし、確定申告には所得税ではなく住民税の確定申告もあります。住民税の場合は基礎控除が43万円になるため、所得が48万円だった場合、5万円に対して住民税が課税されることになります。

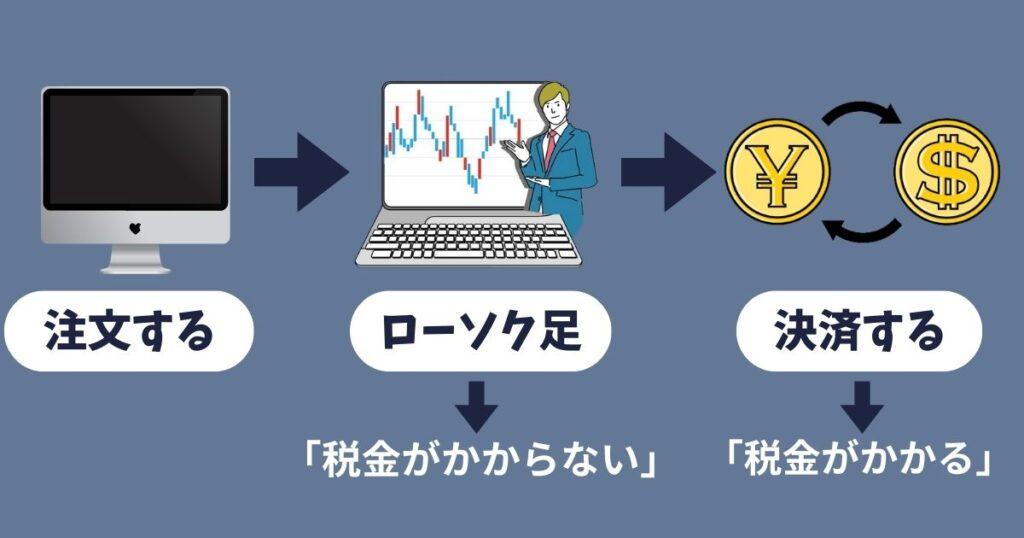

海外FXで税金が発生するタイミング

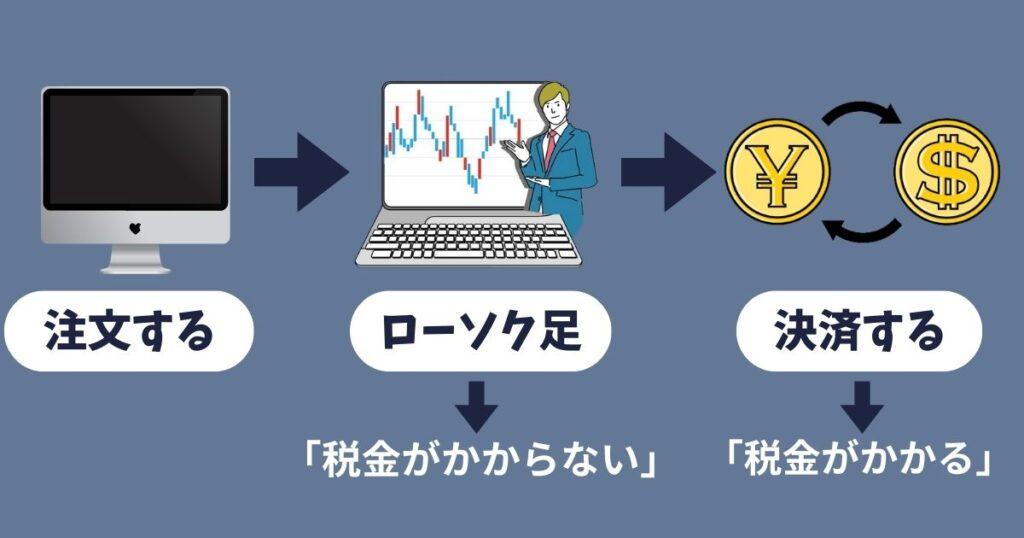

海外FXで税金が発生するのは、利益が確定したタイミングです。

ポジションを決済して損益が確定した段階で利益とみなされ、税金が発生します。

反対に、ポジションを持ったまま年を越した場合、課税対象にはなりません。よって、当年の税金を抑えたいなら利確しないという選択肢もあります。

なお、ボーナスやキャッシュバックに関しては、現金として出金できる場合は課税対象になるため注意しましょう。

例えば、取引にしか使えないボーナスを受け取っただけでは課税対象にはなりません。一方、現金でキャッシュバックを受け取った場合は利益とみなされ、税金が発生します。

FX会社によっては、一定数量の取引を行った場合に手数料やスプレッドが還元されるケースもあるので、課税対象になるかどうか把握しておきましょう。

本文でも記載しているとおり、課税の対象となるのは取引によって利益が確定した時です。さらに、海外FXの利益は国内FXの利益と相殺できない点や、課税方法が異なる点に注意しておきましょう。節税を考えるなら、利益を確定するタイミングを計ることも大切です。

また、ボーナスやキャッシュバックの取扱いにも注意が必要です。基本的に現金で出金できるものは課税対象になることを忘れないようにしておきましょう。判断が難しい場合はFX会社に問い合わせて確認しておくと安心です。

海外FXの税金の計算方法とシミュレーション

次に、海外FXの税金はいくらくらいかかるのか調べる方法を紹介します。

まずは計算方法をお伝えした後、簡単なシミュレーションを実施しました。そこまで難しい計算ではないので、引き続きご覧ください。

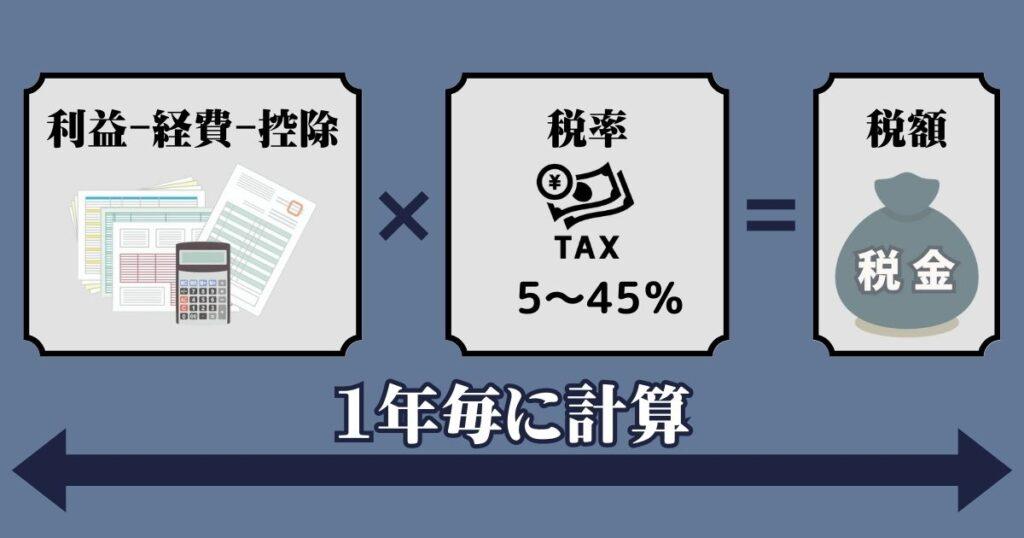

①計算方法

海外FXの税率は課税所得金額によって変動します。したがって、税金を計算する場合はあらかじめ税率を調べておきましょう。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 194万9,000円以下 | 5% | なし |

| 195万〜 329万9,000円 | 10% | 9万7,500円 |

| 330万円〜 694万9,000円 | 20% | 42万7,500円 |

| 695万円〜 899万9,000円 | 23% | 63万6,000円 |

| 900万円〜 1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円〜 3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 279万6,000円 |

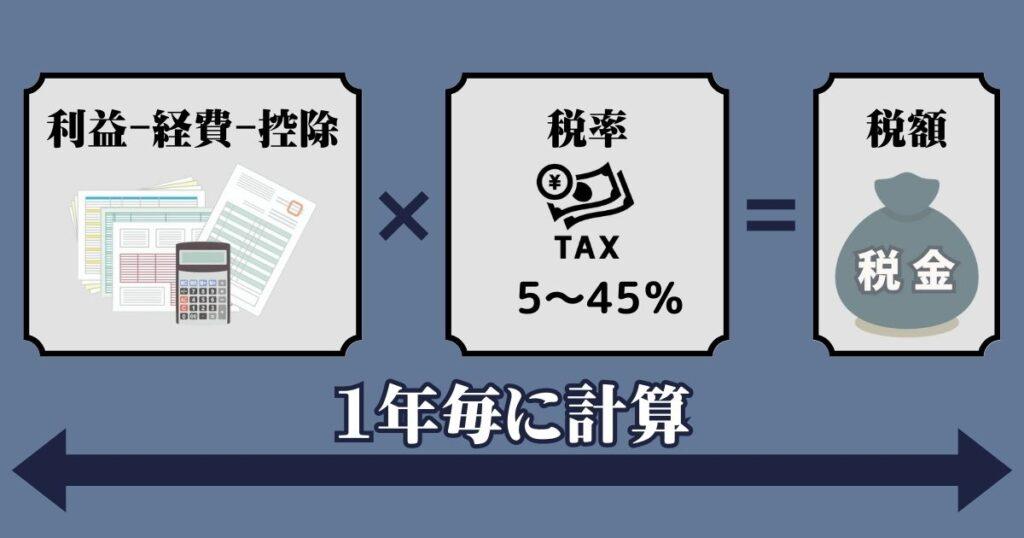

税金の計算方法は、以下の通りです。

税額 = (利益 – 経費 – 控除) × 税率

控除には「基礎控除」以外にもさまざまな種類があります。

控除について詳しく見る

| 控除 | 金額 | 主な条件 |

|---|---|---|

| 雑損控除 | 差引損失額 – 所得額 × 5% | 災害や盗難などによって被害を受けた場合 |

| 医療費控除 | いずれか多い方 ①負担した医療費 – 10万円 ②負担した医療費 – 総所得金額等×5% | 本人や親族の医療費を支払った場合 |

| 社会保険料控除 | 支払額分 | 本人や親族の社会保険料を支払った場合 |

| 小規模企業掛金等控除 | 支払額分 | 小規模企業共済やiDeCoなどで積み立てた場合 |

| 生命保険料控除 | 支払額分 (最大12万円) | 本人や親族の生命保険料を支払った場合 |

| 地震保険料控除 | 支払額分 (最大5万円) | 本人や親族の地震保険料を支払った場合 |

| 寄付金控除 | いずれか少ない方 ①特定寄付金 – 2000円 ②総所得金額等 × 40% – 2,000円 | ふるさと納税やその他寄付金を支払った場合 |

| 障害者控除 | 27万〜75万円 | 本人や配偶者、親族が障がい者である場合 |

| 寡婦控除 | 27万円 | 本人が寡婦で、合計所得金額が500万円以下かつ一定の条件を満たす場合 |

| ひとり親控除 | 35万円 | ひとり親で合計所得金額が500万円以下の場合 |

| 勤労学生控除 | 27万円 | 勤労学生で合計所得75万円以下・給与所得以外が10万円以下の場合 |

| 配偶者控除 | 13万〜38万円 | 配偶者がいる場合 |

| 配偶者特別控除 | 1万〜38万円 | 合計所得が1,000万円で生計を同一にする配偶者がいる場合 |

| 扶養控除 | 38万〜63万円 | 子供や両親などの扶養親族がいる場合 |

②税率のシミュレーション例

税率がわかったところで、シミュレーションしてみましょう。

海外FXの課税所得金額が50万円だったと仮定すると、所得税率は5%になります。所得税の他にも、住民税・復興特別所得税も発生するので、合わせて計算しすると以下の通りとなります。

所得税(5%):50万円 × 5% = 25,000円

住民税(10%):50万円 × 10% = 50,000円

復興特別所得税(2.1%):所得税25,000円 × 2.1% = 525円

↓

合計:75,525円

ネットで公開されているシミュレーターを使えば簡単ですが、ツールによって誤差が生じる可能性があるので、あくまで目安程度に考えておきましょう。

海外FXの所得金額は、1月1日~12月31日までの取引で得た利益の合計額からその取引に要した必要経費を差し引いて求めます。海外FXで得た利益は雑所得に該当し、他の所得の計算のような特別控除などが用意されていないため、課税所得金額が高くなる傾向があります。

最終的な課税所得金額を抑えるためにも、使える所得控除は積極的に利用しましょう。生命保険料控除はもちろん、ふるさと納税で利用できる寄附金控除を利用することで、節税効果が得られます。

海外FXの税金を国内FXと比べたときの3つの違い

同じFXでも、国内と海外では税金のルールが異なります。具体的な違いは、主に以下の3つです。

難しい単語もあると思いますが、それぞれわかりやすく解説していきます。

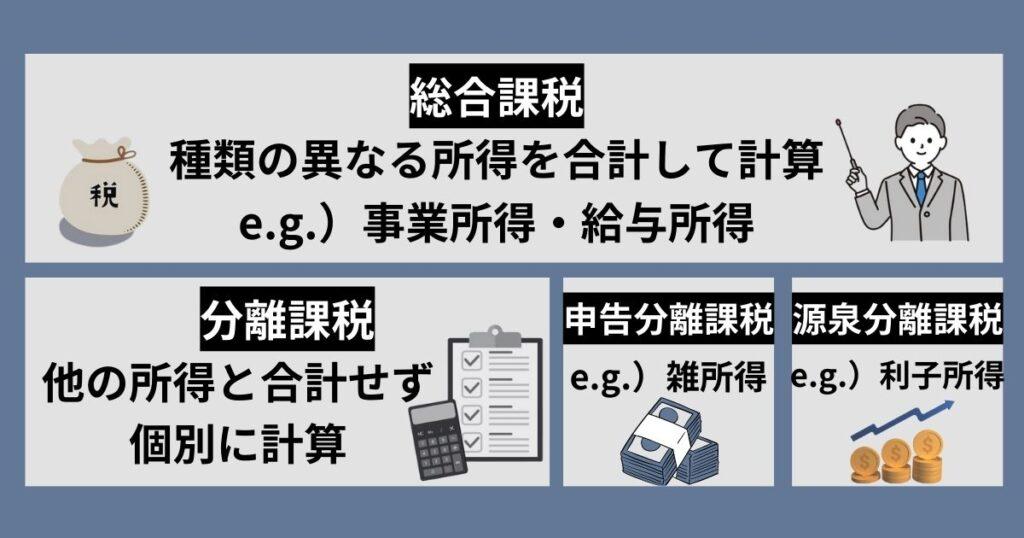

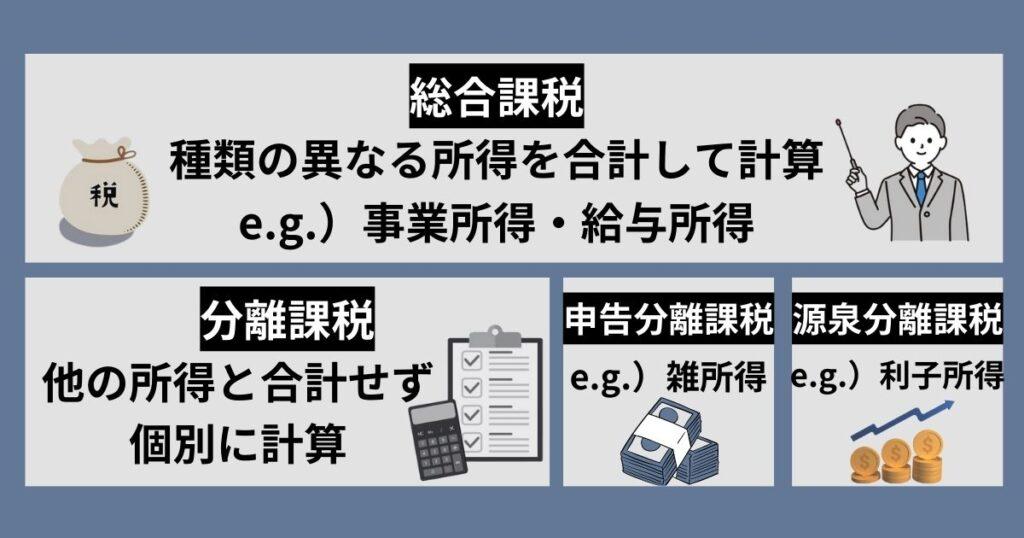

①総合課税が適用される

国内FXと海外FXでは、それぞれ税区分が異なります。

国内FXの「申告分離課税」は、他の所得と分けて税金を計算する方式です。FXの所得は「雑所得」にあたり、給与所得や事業所得とは別々に計算されます。

一方、海外FXにおける「総合課税」では、他の所得と合算した金額で税金を計算します。したがって、確定申告の時は給与明細や源泉徴収票などを見ながら、他の所得も併せて計算しなければなりません。

②課税所得金額が増えるほど税率が上がる

国内と海外では税率も異なります。

国内FXの税率は、所得金額にかかわらず一律20.315%です。

一方、海外FXでは課税所得金額が増えれば増えるほど税率が上がる「累進(るいしん)課税制度」を用いています。

利益額ごとの税率・控除額は以下の通りです。

| 所得額 | 税率 | 控除額 |

|---|---|---|

| 194万9,000円以下 | 5% | なし |

| 195万円〜 329万9,000円 | 10% | 9万7,500円 |

| 330万円〜 694万9,000円 | 20% | 42万7,500円 |

| 695万円〜 899万9,000円 | 23% | 63万6,000円 |

| 900万円〜 1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円〜 3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 279万6,000円 |

課税所得金額が200万〜300万円までなら海外FXの方が税金が安くなります。

以下は、課税所得金額ごとの税金をシミュレーションした表です。

| 所得金額 | 国内FX | 海外FX |

|---|---|---|

| 200万円 | 200万円 × 20.315% = 406,300円 | 200万円 × 22.1% – 97,500円 = 344,500円 |

| 300万円 | 300万円 × 20.315% = 609,450円 | 300万円 × 22.1% – 97,500円 = 565,500円 |

| 400万円 | 400万円 × 20.315% = 812,600円 | 400万円 × 32.1% – 427,500円 = 856,500円 |

※海外FXの税率 = 所得税◯% + 住民税10% + 復興特別所得税2.1%

税金が安い方にマーカーを引いています。課税所得金額が400万円以上では海外FXの方が税金が高くなることがわかりますね。

③国内FXと損益通算・損失繰越ができない

海外FXと国内FXとでは損益通算ができません。

海外FXは、以下のような所得と損益通算ができます。

仮想通貨

アフィリエイト

せどり・転売

例えば海外FXで所得50万円、仮想通貨で損失が20万円になった場合、相殺して30万円として税金が計算されます。しかし、国内FXで損失が出ていた場合は相殺ができないので、税金を減らせません。

また、海外FXは国内FXと違って損失繰越ができない点にも注意です。

国内FXなら損失が出てしまったとしても、翌年以降に利益が出たときに損失と相殺して課税所得金額を減らし、税金の負担を抑えることが可能です。

海外FXでも法人口座を利用することで損失繰越を利用できます。特に課税所得金額が大きくなった場合は、法人化が有効になるでしょう。

海外FXは国内FXとの損益通算はできませんが、仮想通貨やせどり、アフィリエイトによる収入および損失とは損益通算が可能です。海外FXによる所得が大きくなりそうな場合は、仮想通貨で損失がでているなら思い切って損切りし、損益通算する方法も有効です。

また、法人化も有効な方法ですが、手続きが面倒な点や法人住民税は赤字でも必ず納付の義務があるため、逆に納税額が増える可能性がある点に注意しておきましょう。

海外FXの税金を確定申告する手順4ステップ

確定申告は難しそうに思えるかもしれませんが、これから紹介する手順に沿って行えば簡単です。

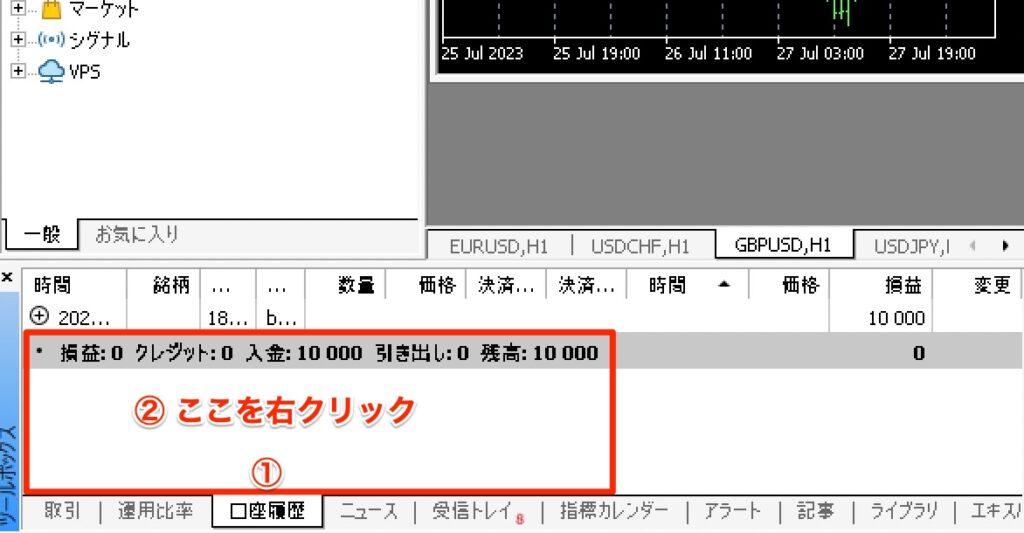

①取引報告書をダウンロードする

年間取引報告書とは、年内の損益や手数料、スワップポイントなどがわかる書類です。この書類ひとつあれば、どのくらい稼いだのか簡単にわかります。

年間取引報告書は、MT4/MT5からダウンロード可能です。

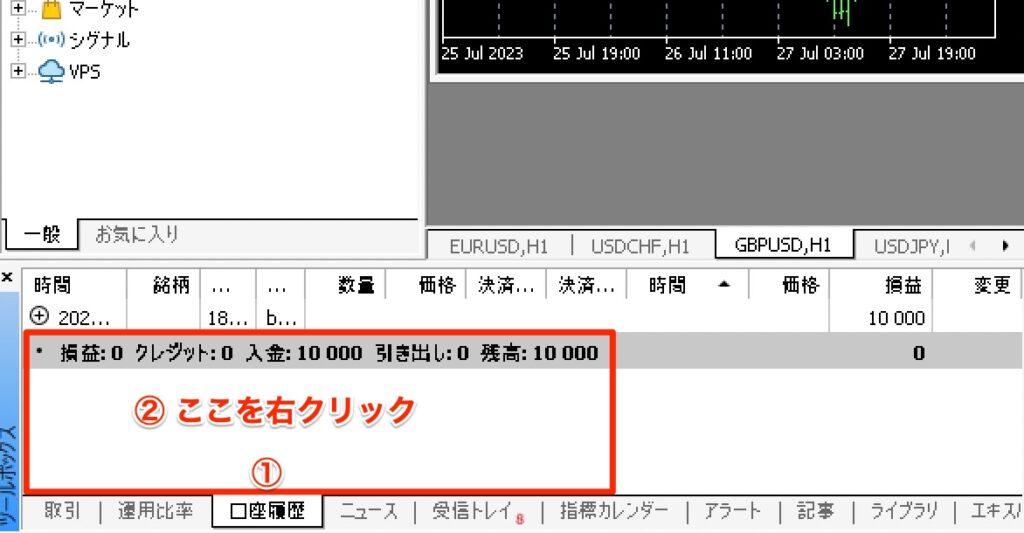

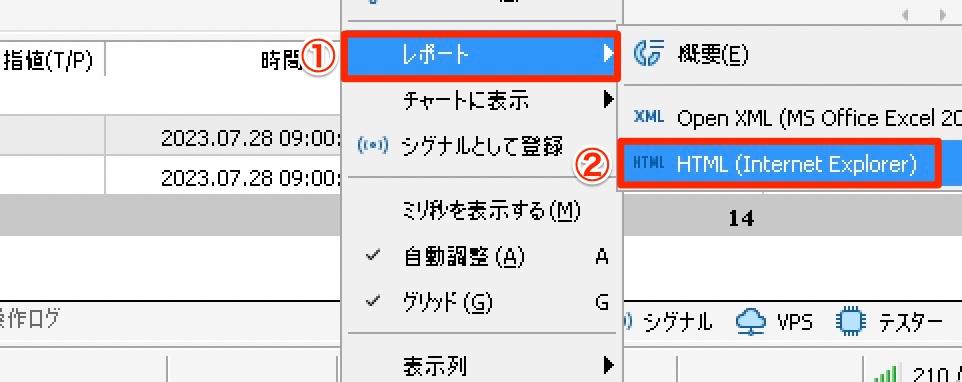

立ち上げたら画面下のツールボックスで「口座履歴」をタップします。すると、今までの取引が表示されます。

取引履歴の欄で右クリックして「期間のカスタム設定」を選択します。

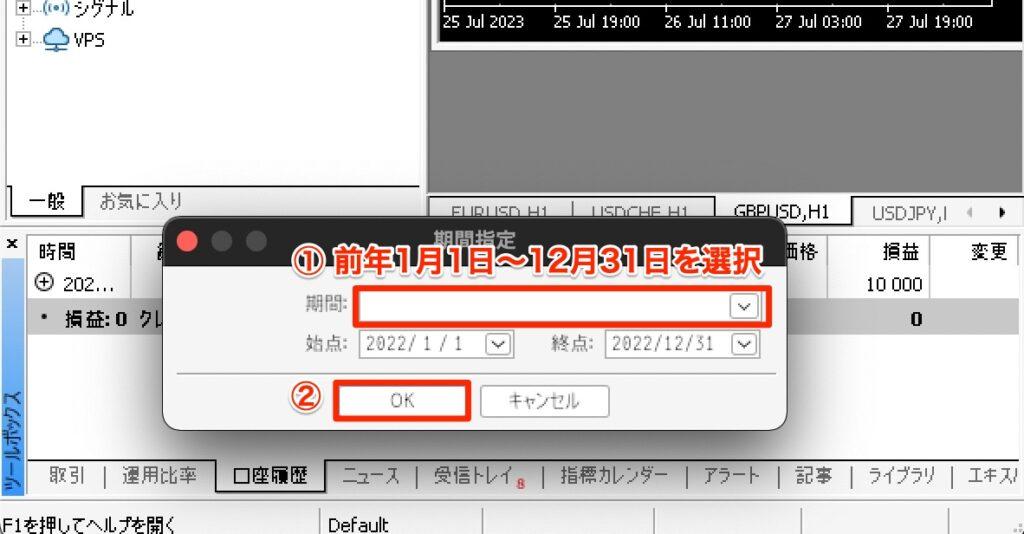

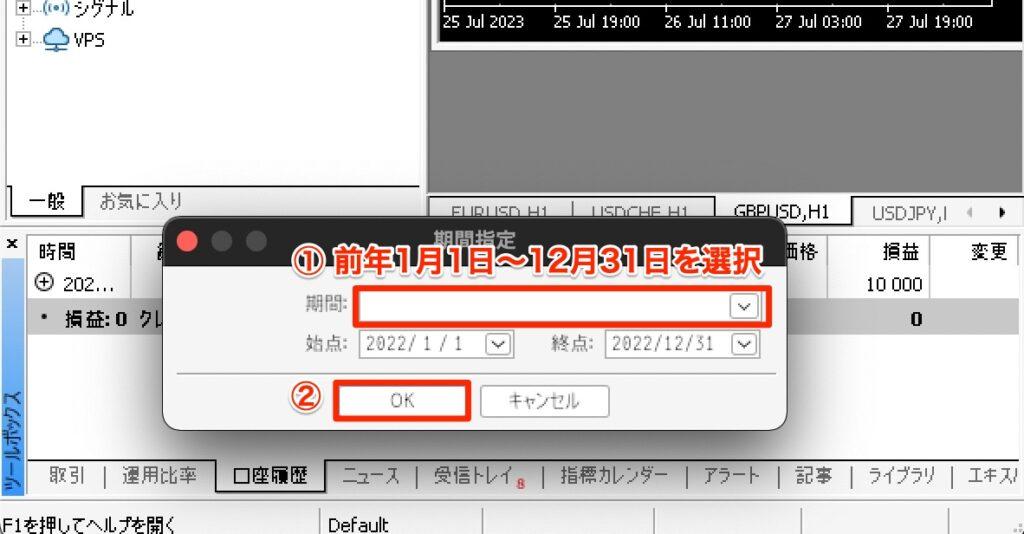

その後、表示したい期間を指定します。具体的には、確定申告する前年の1月1日〜12月31日を選択してください。

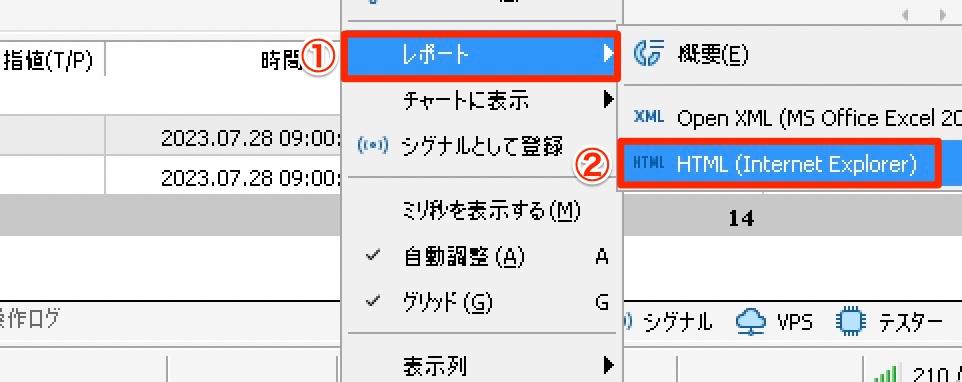

右クリックして「レポートの保存」を選択します。

「HTML(Internet Exprorer)」をクリックすると、ブラウザーで年間取引報告書が表示されます。

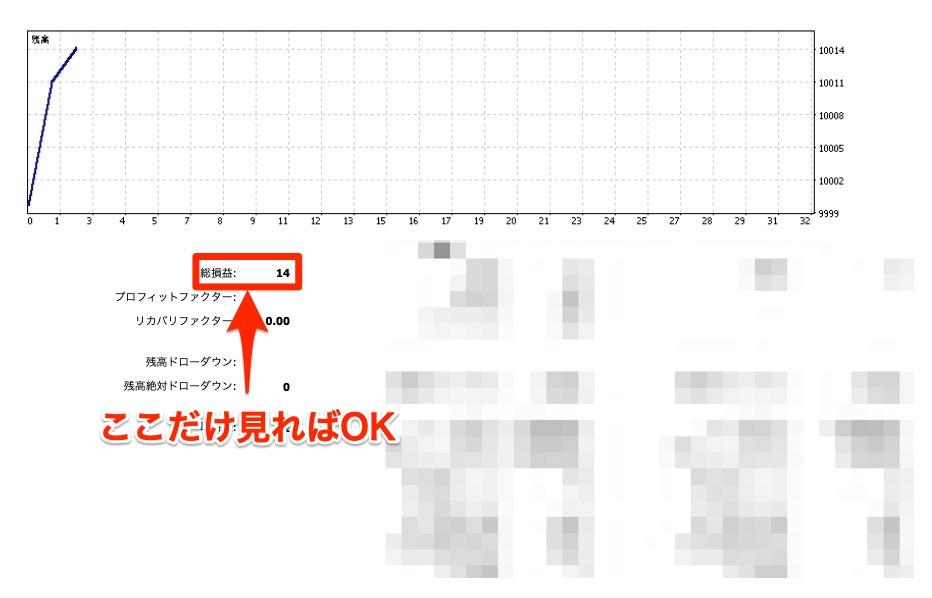

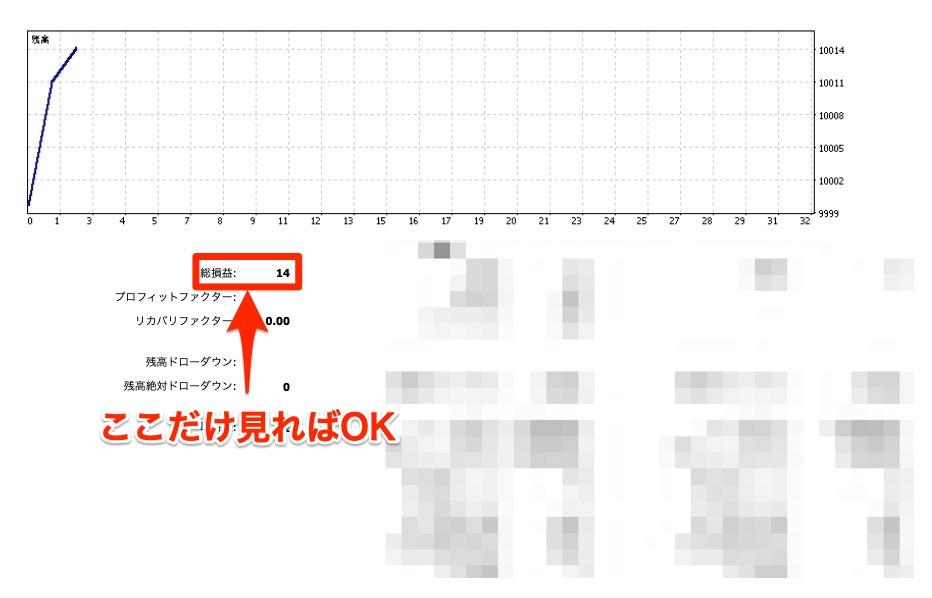

年間取引報告書にはさまざまな内容が記載されていますが、見るべきところは「Closed Trade P/L」だけです。ここに記載されている金額を、確定申告のときに所得額として入力しましょう。

②必要書類を作成する

確定申告を行うには、次のような書類が必要になります。

マイナンバーカード

源泉徴収票

経費に関するレシートや領収書

医療費などの控除証明書

なお、経費をクレジットカードで支払っている場合、クレジットカード明細があればレシートや領収書は必要ありません。

現金で支払った場合のみ、レシートや領収書などを残しておきましょう。

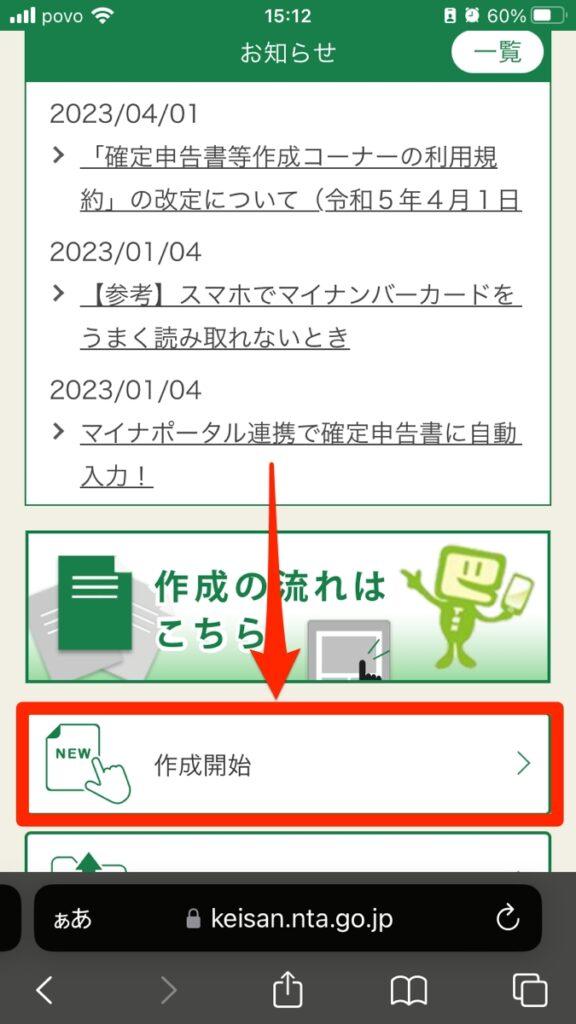

③国税庁にアクセス

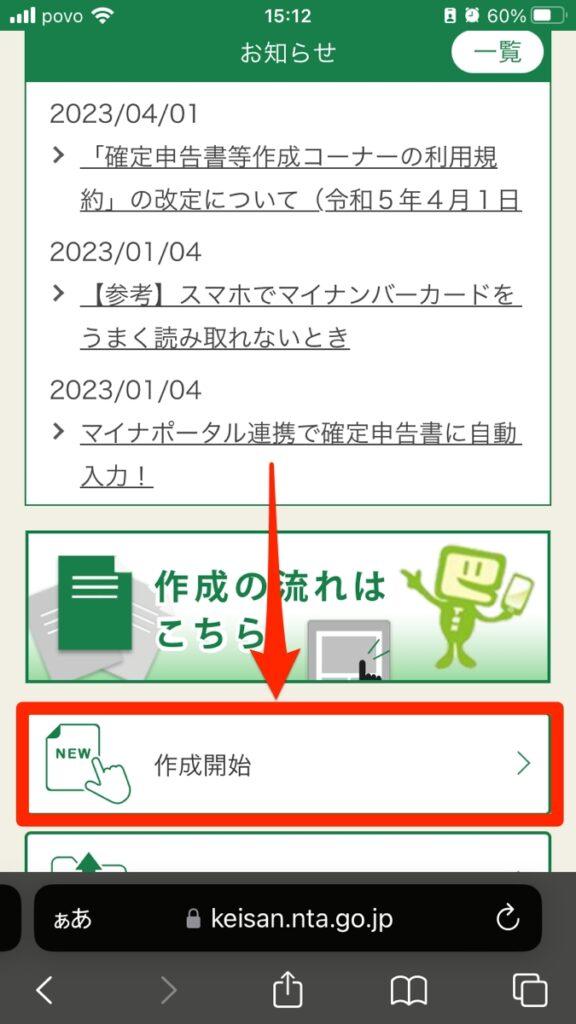

次に、国税庁の「確定申告書作成コーナー」にアクセスします。アクセスしたら「作成開始」をクリックしましょう。

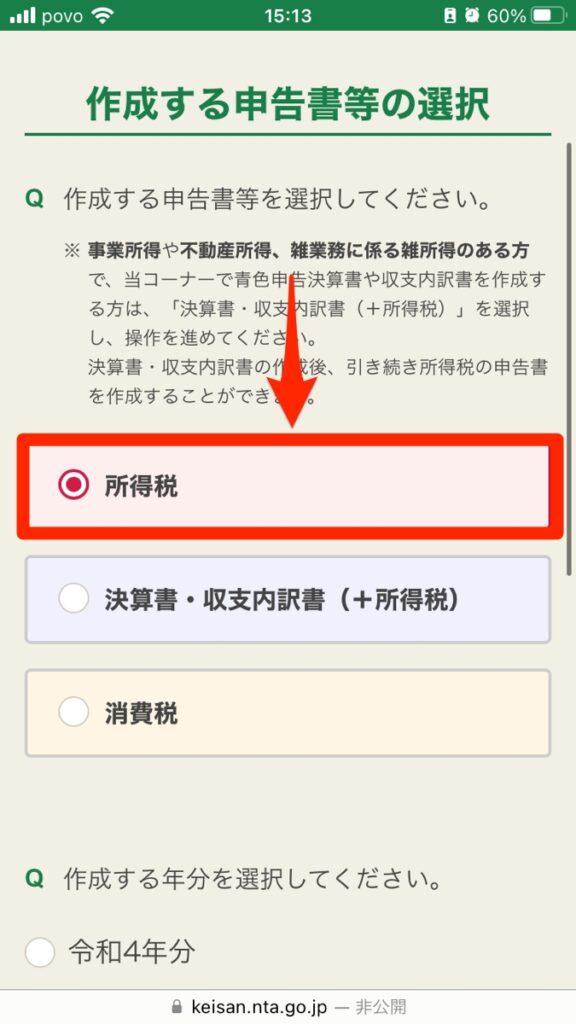

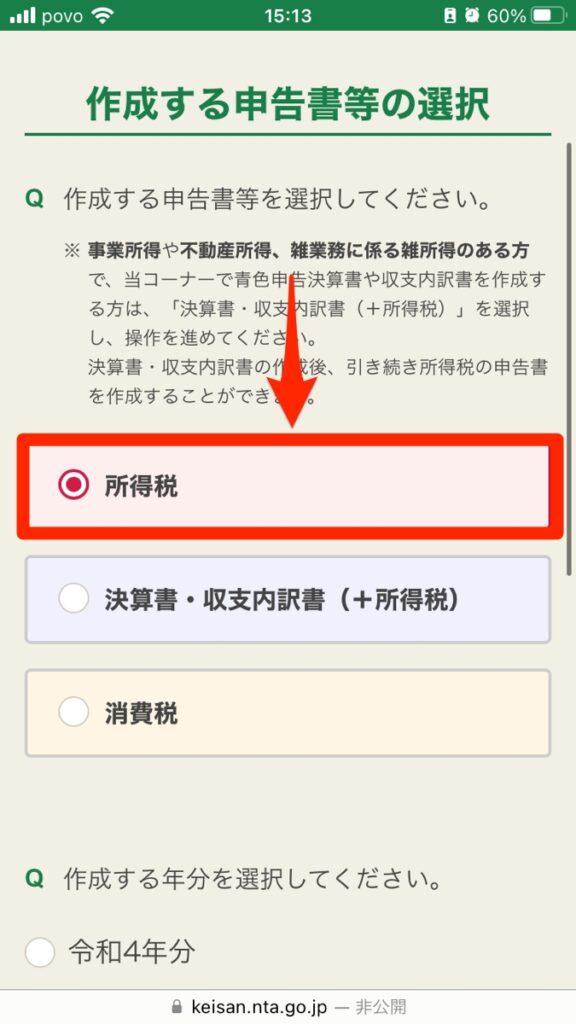

どの所得を申告するのか選択します。今回は「所得税」を選びましょう。

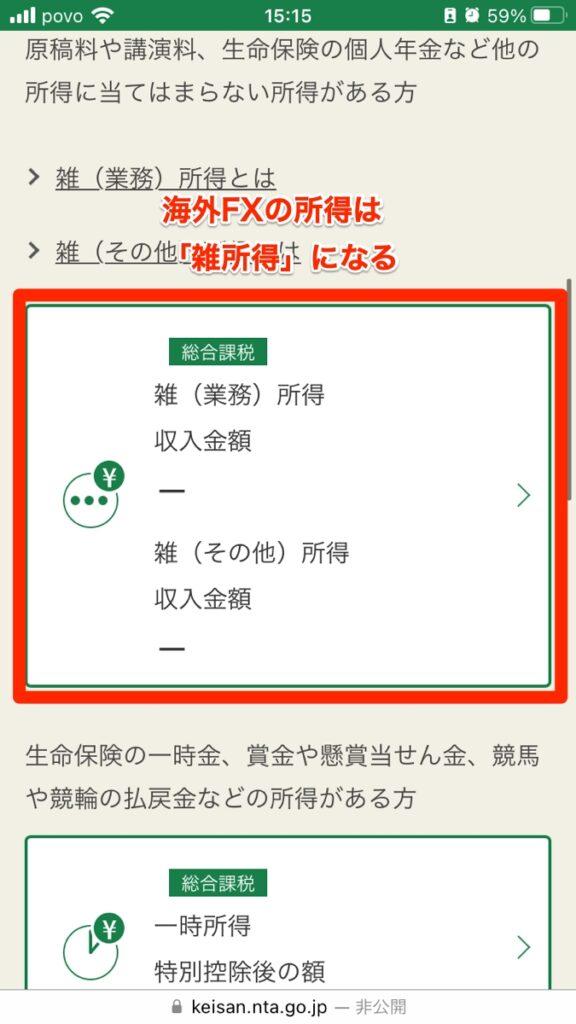

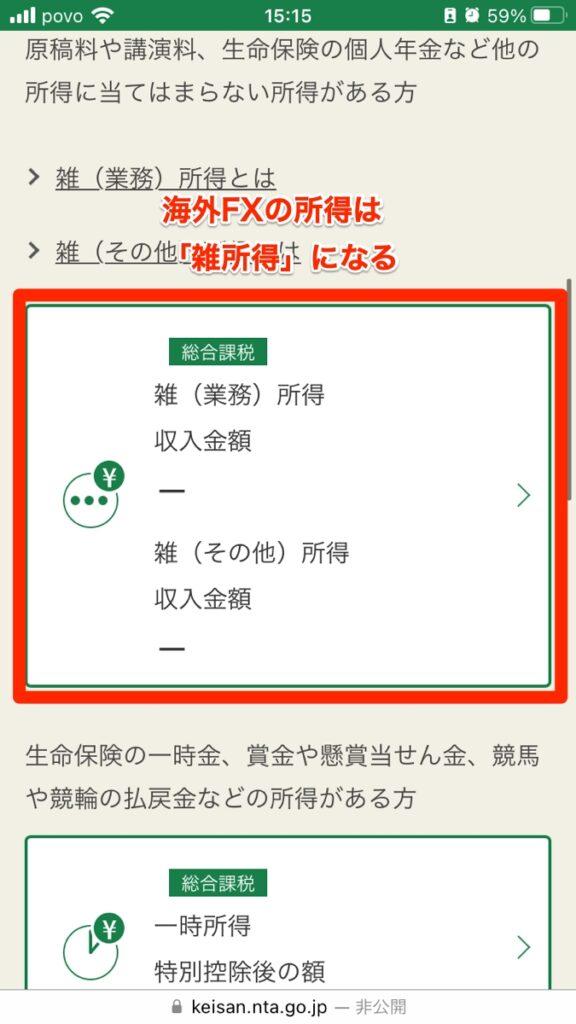

海外FXの利益は「雑所得」の欄に入力しましょう。

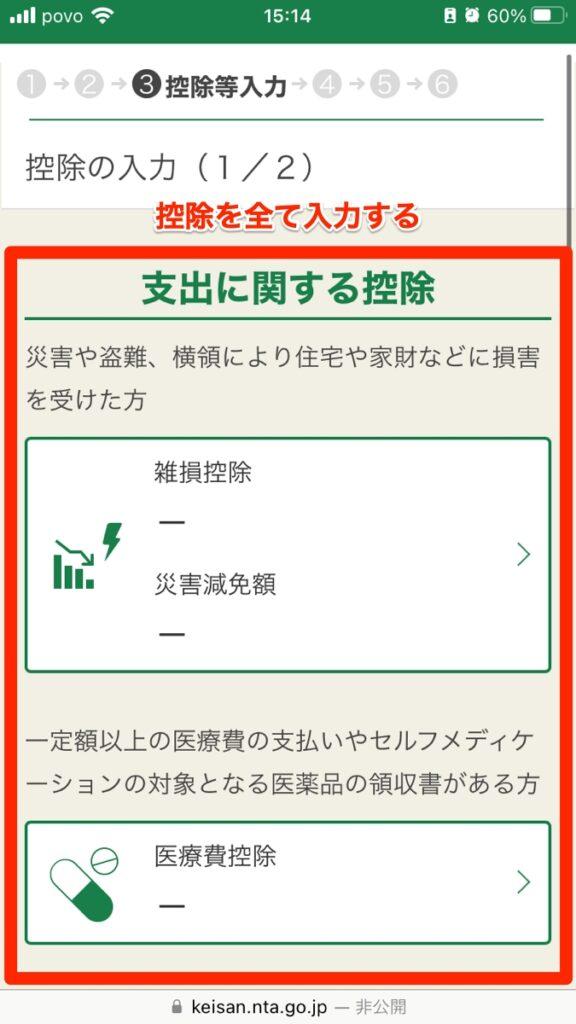

医療費控除、雑損控除などの所得控除を入力します。

指示に沿って入力し、確定申告書をダウンロードします。

④必要書類を提出する

ダウンロードした確定申告書は、パソコンやスマホで印刷しましょう。家にプリンターがない場合はコンビニのネットプリントサービスを利用するのがおすすめです。

提出方法は「持ち込み」「郵送」「オンライン(e-Tax)」の3種類がありますが、確定申告の時期は税務署が混み合う可能性があるので、郵送もしくはオンラインがおすすめです。

提出先の税務署は住んでいる場所によって異なります。例えば、東京都の品川に住んでいる場合は「品川税務署」になるので、調べておきましょう。

海外FXの税金対策は?おすすめの節税方法4選

利益が出たらどうしても税金を支払う必要がありますが、できれば負担は抑えたいですよね。そこで、おすすめの節税方法を4つ紹介します。

それぞれわかりやすく解説します。

経費や控除を申告する

確定申告を行う前に、必ず経費を申請しておきましょう。海外FXの税金は所得に対してかかるので、経費を申告して所得を減らせば、その分支払う税金は少なくなります。

税額 = (利益 – 経費 – 控除) × 税率

経費は、FXで利益を出すために使ったものであればなんでも計上できます。具体的な事例は、以下の通りです。

- パソコンやスマホ代

- モニターなどの周辺機器

- ツールやソフト

- 家賃

- 光熱費

- ネットやサーバーの月額料金

- 書籍や教材、セミナーの代金

ただし、家賃などFX取引以外でも利用するものについては、支払った金額全てを経費にできるわけではありません。経費計上できるのは「FXに使った時間、または床面積分」だけです。

例えば、家賃10万円で1日6時間FXをしている場合、10万円 × 6時間 / 24時間 = 25,000円という計算になります。

他の所得と損益通算する

海外FXは、次のような所得と損益通算ができます。

- 仮想通貨

- せどりや転売

- アフィリエイト

例えば、せどりを始めるために20万円のセミナーに参加したもののまだ利益が出ていないという場合、損失20万円分を海外FXの所得金額から差し引くことができます。

ただし、国内FXの損益とは合算できません。

利確を来年に持ち越す

どうしても今年の税金を減らしたい場合、利確を翌年に持ち越すのが良いでしょう。

税金が発生するのは利確した場合のみで、ポジションを持ったまま年をまたいだ場合は課税対象になりません。したがって、利確を翌年以降に持ち越すことで今年の税金を抑えられます。

とはいえ、年末年始は値動きが大きいので、含み益がなくなってしまうのではないかと心配する人も多いでしょう。そこでおすすめなのが「両建て」です。

両建てしておけば、年末年始に価格が大きく変動してしまったとしても、ロスカットされる心配がありません。

法人化する

課税所得金額が増えてきたら法人化を検討しましょう。法人化による具体的なメリットは、以下の3つです。

- 税率を減らせる

- 経費にできる範囲が広がる

- 損益通算・損失繰越できる

海外FXには最大45%の税金がかかりますが、法人化すると法人税の対象になります。現時点での法人税率は23.2%なので、課税所得金額が大きければ税率を抑えられるでしょう。

また、法人化することで経費にできる範囲が広がる、損益通算・損失繰越ができるなどのメリットもあります。

法人化にも費用がかかるので考えなしに行うのはおすすめできません。利益が900万円を超えると税率が33%と大幅に上がり、法人税の方が安くなるので、目安にすると良いでしょう。

確定申告書は国税庁の確定申告書作成コーナーを利用することで簡単に作成できます。また提出についてもe-Taxを利用することでオンラインでの提出が可能なため、手間が省けます。マイナンバーカードとマイナンバーカードを読み取れるスマートフォンを持っているならe-Taxが利用できますので、早めにマイナンバーカードを取得し、手軽に申請できるような環境を整えておくことをおすすめします。

また、節税方法にはいろいろな種類がありますが、どのくらいの節税効果が得られるかを確認してから利用するようにしましょう。

海外FXの税金に関するよくある質問

ここでは、海外FXの税金に関するよくある質問をまとめてみました。

海外FXの税金は国内FXとは異なる!節税方法も理解しておこう

海外FXの税金が発生するタイミングは、以下の通りです。

| 職業 | 税金が発生するタイミング |

|---|---|

| サラリーマン | 年間所得金額20万円以上 |

| 専業主婦・個人事業主など | 年間所得金額48万円以上 |

海外FXは、国内FXと違って累進課税が適用されているため、課税所得金額が増えれば増えるほど税金が上がります。

課税所得金額が900万円を超える場合は、税率を下げるために法人化することも検討してください。